O balanço patrimonial é um demonstrativo contábil que ajuda o MEI a avaliar a saúde do seu negócio.

Ele faz a comparação entre tudo o que a empresa tem e tudo o que ela deve, chegando ao resultado líquido em relação ao patrimônio.

Dessa forma, o MEI consegue analisar se está no caminho certo para alcançar o equilíbrio financeiro e prosperar com seu negócio.

Aprenda a seguir o que é balanço patrimonial, para que serve e como fazer na empresa MEI.

O que é balanço patrimonial?

Balanço patrimonial (BP) é um demonstrativo contábil que mostra se a empresa está em equilíbrio, comparando o que ela possui com o que ela deve. Na prática, esse documento detalha os ativos (bens e direitos) e passivos (dívidas e obrigações) do negócio.

Alguns exemplos de ativos são imóveis, equipamentos e contas a receber, enquanto os passivos são contas a pagar, salários e empréstimos.

Geralmente, o balanço patrimonial é elaborado pela contabilidade uma vez por ano para avaliar como está a situação financeira da empresa — daí a expressão “fechado para balanço”.

Ao subtrair os passivos dos ativos detalhados no relatório, é possível chegar ao patrimônio líquido do negócio, ou seja, sua riqueza real.

Quando você abre sua MEI, por exemplo, precisa informar o capital social do negócio, equivalente ao patrimônio líquido inicial da empresa (a soma de todos os investimentos realizados e bens adquiridos).

Com o tempo, esse patrimônio muda, conforme você gera mais riqueza e assume dívidas.

Além disso, é importante diferenciar o balanço patrimonial do fluxo de caixa.

Enquanto o primeiro detalha todo o patrimônio da empresa através de seus ativos e passivos, o segundo trata das entradas e saídas do caixa em um determinado período.

Logo, o BP oferece uma visão mais ampla da situação do negócio.

Para que serve o balanço patrimonial?

O balanço patrimonial serve para avaliar a situação do patrimônio da empresa.

Ou seja: sua função é mostrar se o negócio vem mantendo um saldo positivo de bens e direitos em comparação com suas dívidas e obrigações.

Lembrando que esse balanço não considera somente o dinheiro em caixa e nas contas bancárias da empresa, mas também ativos como imóveis, veículos, equipamentos, investimentos, etc.

Da mesma maneira, são consideradas dívidas de curto prazo, como contas a pagar, assim como dívidas de longo prazo, como financiamentos.

Por isso, o balanço patrimonial é um retrato fiel do patrimônio da empresa, ajudando o empreendedor a entender seus ganhos e seu nível de endividamento.

Em empresas maiores e que lidam com públicos externos, esse documento também deve ser apresentado ao governo, aos acionistas e às instituições financeiras para informar sobre a situação patrimonial do negócio.

Além disso, o BP é usado para convencer investidores a aplicarem dinheiro em um negócio, mostrando seu potencial de crescimento e saúde financeira.

Em alguns casos, ele também é apresentado a instituições financeiras para complementar a análise de crédito, caso o empresário esteja buscando um empréstimo e precise comprovar o equilíbrio das contas.

Leia também: Crédito para MEI: veja opções de empréstimo e microcrédito para sua empresa

MEI precisa fazer balanço patrimonial?

Por lei, as empresas optantes pelo Simples Nacional não precisam apresentar o balanço patrimonial — e o microempreendedor individual está incluído nesse grupo.

Já empresas optantes pelos regimes tributários do Lucro Real e Lucro Presumido são obrigadas a apresentar o demonstrativo anualmente, como parte de suas obrigações acessórias com o governo.

No entanto, mesmo que não seja obrigado, o MEI pode se beneficiar da elaboração de um balanço patrimonial.

Afinal, todo demonstrativo contábil ajuda na tomada de decisão, pois revela qual a situação da empresa em relação a seus bens e dívidas.

Por exemplo, se você fizer esse balanço e verificar que a empresa está devendo mais do que possui, é um sinal de alerta para melhorar sua gestão financeira e priorizar a quitação de débitos.

Por outro lado, você também pode constatar que conseguiu acumular bens suficientes para manter o negócio em uma situação confortável — e que pode até mesmo aumentar seus investimentos a longo prazo, mesmo que isso signifique contrair algumas dívidas.

Então, vale a pena fazer o balanço patrimonial para melhorar sua gestão, ainda que não seja obrigatório para o MEI.

Aproveite e confira ferramentas de gestão para pequenos negócios e MEIs.

Como fazer um balanço patrimonial?

Para fazer um balanço patrimonial, é preciso listar todos os ativos e passivos da empresa.

Eles são classificados da seguinte forma:

- Ativos circulantes: bens e direitos que você pode transformar em dinheiro no curto prazo (em até um ano), como o saldo da conta da empresa, produtos em estoque, créditos de impostos, valores a receber das vendas e rendimentos de investimentos com baixa liquidez;

- Ativos não circulantes: bens e direitos que não possuem liquidez, ou seja, não podem ser convertidos em dinheiro tão facilmente. Alguns exemplos são maquinários, veículos, imóveis, equipamentos e investimentos de longo prazo;

- Passivos circulantes: obrigações que precisam ser pagas no curto prazo (em até um ano), salários, tributos, prestações de empréstimos, pagamentos a fornecedores, mensalidades de serviços profissionais, contas de consumo, etc.;

- Passivos não circulantes: obrigações que devem ser pagas no longo prazo, como parcelas de financiamentos longos e contas com vencimento acima de um ano, de modo geral.

Após levantar todos esses ativos e passivos, você deve usar a fórmula abaixo para calcular o patrimônio líquido:

Patrimônio Líquido = Ativo – Passivo

Por exemplo, se o total de ativos contabilizados resultou em R$ 20 mil e o total de passivos em R$ 7 mil, significa que o patrimônio líquido do seu MEI é de R$ 13 mil.

Exemplo de balanço patrimonial

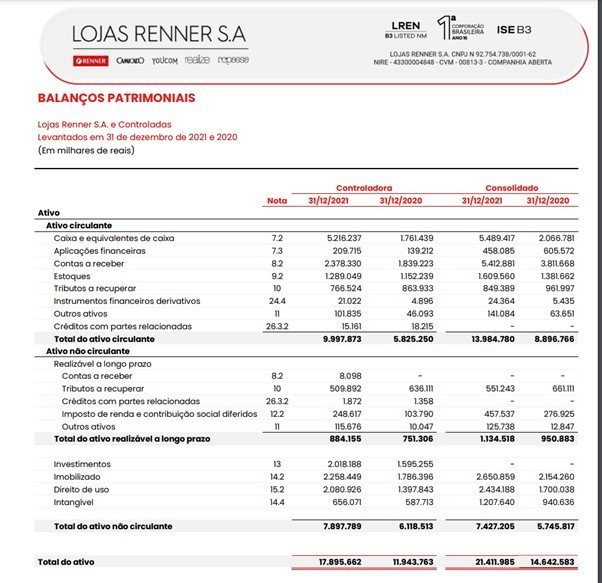

Ver um exemplo de balanço patrimonial é a melhor forma de entender o demonstrativo.

Para isso, vamos utilizar o BP das Lojas Renner, aproveitando que as companhias listadas na bolsa de valores são obrigadas a publicar esse relatório.

Primeiramente, são listados os ativos circulantes e não circulantes:

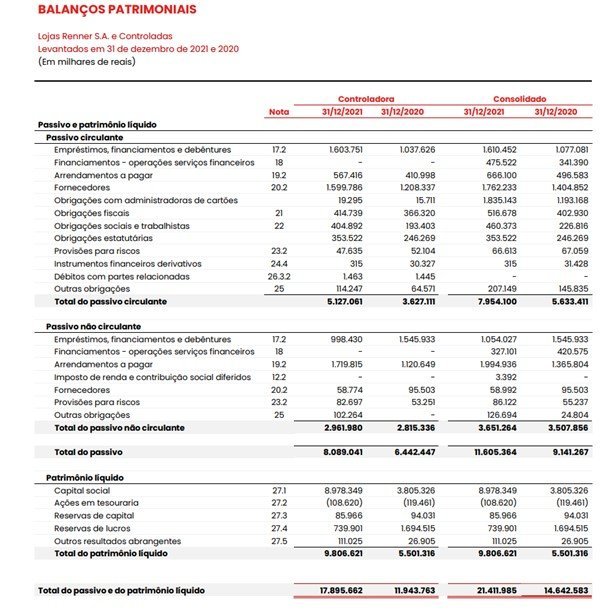

Depois, são listados os passivos circulantes e não circulantes, além do resultado do patrimônio líquido (ativos totais – passivos totais):

Nesse caso, as Lojas Renner tiveram um patrimônio líquido de R$ 21,4 bilhões em 2021 no resultado consolidado.

Como fazer uma análise de balanço patrimonial?

Para fazer uma análise de balanço patrimonial, você deve ter em mente o objetivo do seu negócio e o momento em que ele se encontra.

É claro que a intenção é sempre aumentar o patrimônio, já que isso significa acumular riquezas.

Mas existem situações em que as empresas estão crescendo e ainda não mostram bons resultados nos ativos, pois é necessário assumir dívidas para investir no negócio e evoluir.

Logo, ao observar seu balanço patrimonial, você deve entender se existem passivos que darão um retorno futuro à empresa que podem afetar temporariamente o resultado do patrimônio líquido, como financiamentos e empréstimos

Ao mesmo tempo, é importante ficar de olho para não se endividar além do aceitável e comprometer os bens do negócio.

Assim que você alcançar o equilíbrio, a tendência é continuar crescendo e ver seu patrimônio líquido aumentando a cada novo demonstrativo.

Entendeu o que é balanço patrimonial e por que ele é importante para o seu negócio?

Se você ainda não é microempreendedor individual, abra seu MEI o quanto antes e comece a gerenciar seu próprio negócio rumo à independência financeira.